-

北京保险服务中心携手镜舟科技,助推新能源车险市场规范化

2022 年,一辆新能源汽车在泥泞的小路上不慎拖底,动力电池底壳受损,电池电量低。车主向保险公司报案,希望能够得到赔偿。然而,在定损过程中,保司发现这辆车的电池故障并非由拖底事件引起,而是由于早先存在的电池底壳裂纹导致杂质或水分进入电池,长期使用后造成的部件损伤。

这是当前新能源汽车保险领域面临的一个典型困境:如何准确地定损,让理赔标准化,保障车主和保司各方权益?一、车辆飞速增长背后,新能源汽车保险面临严峻挑战

近几年,新能源车险市场不断扩张,然而相较于传统燃油车,新能源汽车在技术路径、车身构造和风险特征等方面存在较大差异,这一特征给车险相关从业机构带来诸多困难。

新能源车的电池成本高占整车的40%,一旦损坏,理赔金额巨大。同时行业缺乏专业的理赔人员,出险时难以判定是车主人为破坏还是质量故障。另外,新能源车辆中网约车占比高,存在冒充私家车投保的现象,也增加了理赔的难度。二、立足行业高质量发展,北京保险服务中心打造车险数智化经营

为了解决保险行业面临的严峻挑战和突出问题,2022 年起北京保险服务中心开始深入研究行业痛点,打磨数智化风控反欺诈解决方案。

项目自筹备之初就面临不小的挑战。随着新能源汽车渗透率不断提升,中国新能源汽车保有量超过 1700 万辆,北京保险服务中心需要建设快速、稳定、可靠的大数据处理平台和核心业务系统,其中,数据库选型是一项关键工作。基于镜舟分析型数据库打造 EVI 数智化风控反欺诈产品,提升全流程风险管理能力

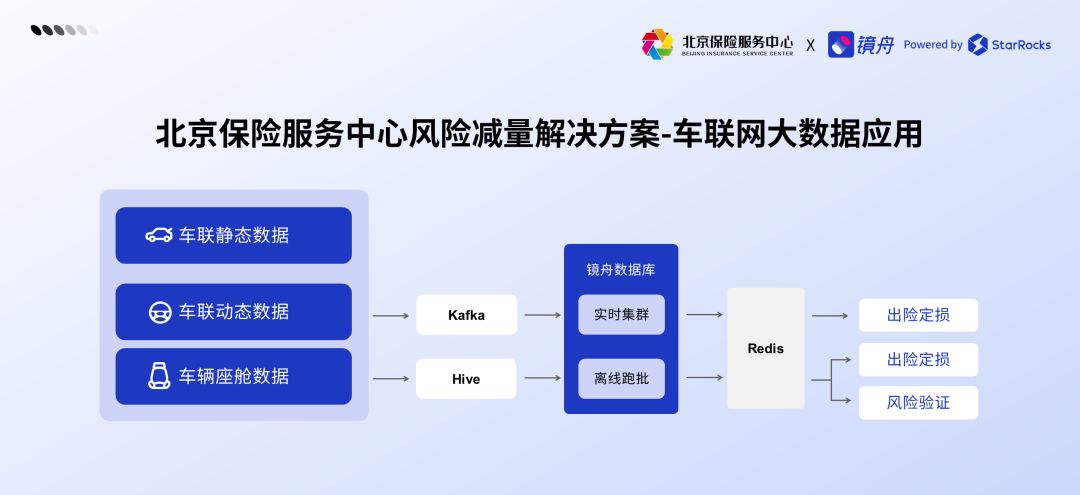

经过前期调研和 StarRocks 的引入,北京保险服务中心选择基于 StarRocks 开发的商业版产品镜舟分析型数据库打造 EVI 风险减量数字化解决方案,给北京保险服务中心带来更加便捷高效数据应用体验的同时,也给车险从业机构各方提供合理规范保障。

1. 一个数据库搞定大数据场景,降低学习及运维成本

在过去,多个数据库的搭建意味着需要进行大量的适配工作,也增加了问题隐患和维护成本。

在接入镜舟分析型数据库之后,北京保险服务中心免去了维护多套集群的痛苦。相较过去,人力维护成本降低的同时,问题并发也降低,对于运维人员来说,统一数据架构和组件的学习成本和门槛也更低。

2. 实时、高效的业务数据应用,为业务带来切实价值

北京保险服务中心,在项目建设之初,经过慎重研究,最终选择镜舟分析型数据库,少走了很多弯路,成功保障产品运营,产品上线后获得行业各保司的众多好评。

基于车联网大数据的场景化应用,北京保险服务中心帮助保司在新能源汽车理赔案件中,精准识别、防范和处置欺诈渗漏风险,大大提高保司风险识别能力。

自从 23 年 5 月份上线以来,该方案为行业新能源车险欺诈识别提供了行之有效的解决方案,截至23年底一般案件风险检出率达 28.5%、大案风险检出率 49.3%,大案减损率达 25.8%。

保险运营全流程全场景应用,助力行业规范化

该方案基于新能源汽车车联网大数据、保险大数据等,针对新能源车险应用场景,运用创新数字化科技工具,搭建多模态数字化反欺诈数据库及应用模型,开发风险管理应用系统,有利于降低整体事故损失,给行业带来风险减量效益。

1. 车险理赔反欺诈,提高保司风险管理能力

为了能够持续响应理赔反欺诈等业务场景对于数据的日常需求,帮助各保司针对车险理赔常见欺诈场景进行风险排查,北京保险服务中心在镜舟分析型数据库配置了一套离线集群,有效保障保险公司产品应用稳定性。

2. 报案后实时合理定损,让赔付风险更可控对报案后的出险场景,保险公司则更关注时效性,要求几秒内返回查询数据,帮助保险公司快速判定事故情况。对此,北京保险服务中心的实时链路在镜舟分析型数据库集群进行配置,来保障数据时效性。

该场景数据帮助各保险公司在发生报案时,能够快速查询事故车辆的风险情况,帮助理赔员合理定损,给行业提供更加规范的出险定损样本,目前产品通过三十多万保单、赔案实例应用,平均响应时长不超过 3 秒。

值得一提的是,EVI 数字化智能风控反欺诈产品获得中国保险报“2023中国保险业风险防控优秀案例” 。三、结语

在政策的推动下,我国的新能源汽车保有量快速上升,根据国家新能源汽车增速的预测,2024 年新能源车辆将达到 3000 万辆,新能源车险理赔情况也会随之增加,行业需要结合大数据技术持续完善风险管理能力。

北京保险服务中心将进一步和镜舟科技携手,依托 EVI 数智化风控反欺诈产品,为行业带来更加行之有效的风险管理手段,提供更深入、更全面的市场洞察,从而更好地服务于新能源汽车保险市场,满足其不断变化和发展的需求。

北京保险服务中心股份有限公司北京保险服务中心(前身为北京保险交易所股份有限公司),于 2009 年 12 月经北京市金融工作局批准,隶属于首都要素交易市场,受中国银保监会和北京市地方金融监管局监督管理,报备原中国保监会成立,是新能源汽车大数据联盟理事单位及中国保险行业协会会员。

-

相关阅读:

Springboot 实践(21)服务熔断机制

【递归】Pow(x , n)(Java版)

React create-react-app 里配置代理(解决跨域)

Vue rules校验规则详解

前端Ajax获取当前外网IP地址并通过腾讯接口解析地理位置

20220809模拟

当我给女同学用python画了个圣诞树后……

C++ 20 内存模型(一)

Flutter快学快用02 事件循环:Flutter 中代码是如何执行和运行的

计算机毕业设计 基于SpringBoot的医院档案管理系统的设计与实现 Java实战项目 附源码+文档+视频讲解

- 原文地址:https://blog.csdn.net/Mirrorship/article/details/136721149