-

中国的LPR改革及其意义

中国的LPR改革及其意义 – 潘登同学的宏观经济学笔记

LPR的两次改革

LPR:商业银行对其最优质的客户执行的贷款利率

LPR在我国经历了两次改革,一次是2013年,一次是2019年

2013年 2019年 报价基础 贷款基准利率 MLF 报价行 10家 18家 计算方式 加权平均 算数平均 期限品种 1年期LPR 1年期、5年期LPR 报价频率 每日 每月 在2013年的LPR改革并不彻底,是因为在当时,为了稳定市场,贷款基准利率存续了一段时间,但是各家报价行依然参考贷款基准利率,因此造成LPR和贷款基准利率高度相关,市场化程度不够,甚至与贷款基准利率持平;

在2019年的LPR改革,已经取消了贷款基准利率,LPR在MLF(中期借贷便利)上加点产生,同时加入了城商行、农商行、外资银行和民营银行各两家;同时降低了报价频率,增加了报价品种;并将LPR的应用纳入了MPA(宏观审慎评估体系)

为什么需要LPR改革

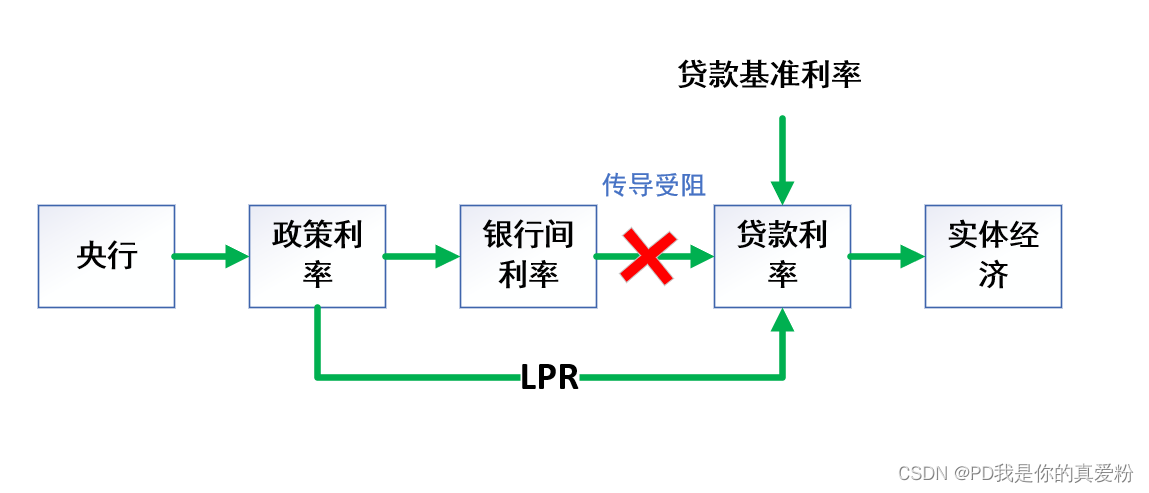

我国的利率的传导路径,由于银行间利率向贷款利率传导受阻,之前一直通过贷款基准利率对贷款利率进行指导,这样贷款基准利率就与政策利率形成了双轨制,而LPR改革就是打破这个双轨制;

再来说说银行间利率向贷款利率传导不畅,先看传导顺畅的过程

- 对于企业来说,有两种融资方式(一种是到银行贷款,另一种是到债券市场发行债券)

- 当银行隔夜拆借利率下降的时候,银行就更愿意用资金到债券市场购买债券而不是拆借给其他银行,这样债券市场的收益率就下降,用债券融资成本就下降,企业就选择债券融资而不是银行贷款;

- 到银行贷款的企业减少,贷款利率自然下降;

这是利率传导顺畅的过程,而我国传导不畅的可能原因

- 债券市场不够发达,企业不能任意到债券市场发债,即使银行间利率下降,贷款的企业数量及额度也不会因此改变,贷款利率仍居高不下

- 但是银行间的利率能影响债券市场收益率,但是债券市场收益率无法反作用于贷款利率

LPR改革的意义

- 加快推进利率市场化

- 疏通货币传导机制,降低贷款利率

- 传统 LPR 早在13年就推出,但由于其参考贷款基准利率,走势与贷款基准利率高度相关,若央行不降低贷款基准利率, LPR 维持不变。传统 LPR 并未市场化,这导致过去央行降低政策利率,但是无法带动贷款利率下行。 LPR 改革后,央行下调 MLF 利率即可带动 LPR 的下调,进而带动融资利率的下调。

- 保持稳健的货币政策,货币政策不再大水漫灌

- 过去10年,在面临经济衰退选择刺激经济时,货币政策基本都是大水漫灌的思路,比如说降低基准利率,这是全面的大幅降息。但宽松的货币政策不是神药,大规模宽松的后遺症也越来越明显。比如房地产市场的泡沫,导致居民负债高,挤压居民消费。

- 将房贷利率隔离在外,实现“非对称降息”

- 通常经济下行时就伴随着房地产市场的宽松,房地产调控呢也是紧两年松三年,但这一次本轮房地产调控的节奏明显不同,主基调是房住不炒。 LPR 改革后新增5年期 LPR 利率,这样可以实现非对称的降息。五年期 LPR 降低利率的幅度明显小于一年期 LPR 。这样可以有效防控资金流向房地产市场,避免再度刺激房地产。

- 增加金融市场的竞争,降低企业的融资成本

- LPR 报价新增8家各种类型的商业银行,使得 LPR 报价利率更加的市场化,促进金融机构之间的竞争,从而降低实体企业的融资成本,使得金融体系更好的支持实体经济的发展。

- 提高商业银行的经营管理能力,加强银行转型升级

- 央行未来的目的很明确,未来如何降低实体经济融资利率呢?一方面是央行主动调降政策利率,另一方面就是需要商业银行压低其利差空间,这将倒逼商业银行提高经营管理能力,提高银行效率,加快银行转型升级之路。

-

相关阅读:

DBMS 中的 2 层架构与 3 层架构

搭建开发环境vue3.2+vite3

基于springboot的疫情社区生活服务系统

【洛谷P1084】疫情控制【二分+倍增+DFS+贪心】

推荐一个AI人工智能技术网站(一键收藏,应有尽有)

ubuntu18.04安装并运行ORB-SLAM2

MySQL-MHA

UE4 Ultradynamicsky进行地面交互

【数据结构】海量数据处理

MyBatis源码学习

- 原文地址:https://blog.csdn.net/weixin_52185313/article/details/128067668